중국 화장품시장 포지셔닝에서 품질과 가성비를 내세워 ‘매스티지 강자’로 군림하던 K-뷰티는 로컬업체에 쫓기며 떠돌이 신세로 전락했다. 경기 둔화세와 맞물려 중국 정부의 자국 산업 육성과 보호가 화장품시장에도 본격화되고 있다.

#1 중국에서 짐 싼 더페이스샵·에뛰드·클리오

클리오는 작년 중국의 70곳에 달하던 클럽클리오 매장을 플래그숍스토어 한 곳만 남기고 정리했다. 왓슨스와 세포라 매장에서도 철수키로 결정했다. 중국 매출 감소에 따라, 아모레퍼시픽그룹의 에뛰드는 작년에 적자전환 했다. 더페이스샵, 토니모리의 중국 철수도 이어지면서 국내 로드숍의 ‘중국 진출 장밋빛 시나리오’는 결국 9년여 만에 물거품이 됐다.

로드숍의 중국시장 진출 그림자는 현지 포지셔닝에 실패했다는 이야기다. 중국 화장품시장 포지셔닝은 럭셔리(Luxury)-프리미엄(Premium)-매스티지(Masstige)-매스(Mass)로 구분된다.

중국의 화장품 유통전문가 Randy Bai는 “중국 로컬브랜드가 매스시장에서 매스티지로 점유율을 높이는 중이며, 유럽의 중저가 점유율을 잠식했다”고 분석했다. 그는 “한국 브랜드는 프리미엄시장에서 유럽+일본과 경쟁하며 매스티지는 중국 로컬에 추격받고 있다”고 분석했다.

더페이스샵·클리오·이니스프리·에뛰드·토니모리 등 K-뷰티 매스티지 브랜드의 철수 또는 적자전환은 현지화에 실패했다는 반증이다.

#2 중국 정부, 로컬업체에 생산공장 투자 지원

IBK투자증권 안지영 부장은 최근 ‘면세점 따이공 동향 및 중국 내 K-뷰티 점검’ 보고서에서 “중국 내수 화장품시장은 ‘럭셔리의 고성장과 매스시장의 경쟁심화’로 확인된다”고 전했다. 특히 매스 카테고리 내에서 중국 로컬 브랜드의 공격적인 신규 브랜드 출시와 광고 마케팅 강화 등이 대표적인 움직임이라는 것.

글로벌 브랜드들은 럭셔리, 프리미엄에서 브랜드 파워와 품질력으로 성장성을 유지하지만, 매스에서는 모바일 채널과 SNS 내 왕홍마케팅이 더딘 상황이다.

반면 중국 로컬업체들은 매스 시장의 핵심 소비층인 Z세대의 니즈에 적극 대응하며, 최근 2년 사이 Top10으로 퍼펙트다이어리, HFP(Home Facial Professional: 2018년 광군절 티몰 내수 판매 8위) 등이 급부상했다.

여기에 중국 정부는 로컬업체 1~3위인 바이췌링, 상하이자라(Jala/쯔란당), 샹메이(Shanghai Chicmax/칸스) 등 전통 내수기업의 생산공장 투자를 적극 지원 중이다.

이렇게 되면 중국 시장 내 매스는 로컬 브랜드의 장악력이 거의 100%에 이를 정도로 강화될 것이라는 게 IBK투자증권 안지영 부장의 분석이다.

중국 업체들은 화장품시장 포지셔닝에서 Mass 장악→Masstige 점령→프리미엄 추격의 시나리오에서 2단계에 진입했다. 이제 K-뷰티는 ‘후’와 ‘설화수’ 등 몇몇 브랜드를 제외하곤 포지셔닝에 실패하며, 웨이상만 바라만 봐야 하는 방랑자(vaga·bond) 신세가 되고 말았다.

#3 중국 화장품시장 3대 변수

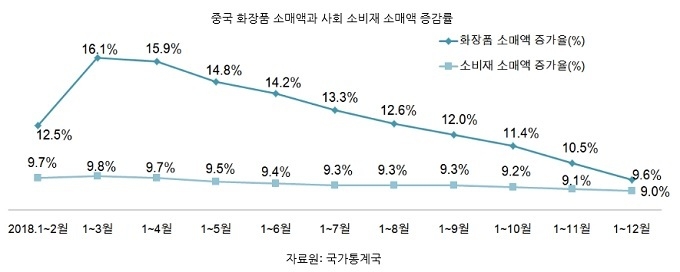

중국 국가통계국이 발표한 2018년 1~12월 화장품 소매액은 2619억위안이며, 연중 증가율은 9.6%였다. 3월 이후 지속 하락세로 12월엔 전년 동기 대비 1.9%에 그쳤다. 이를 보면 2019년 화장품시장의 점진적 성장 둔화세가 뚜렷할 전망이다.

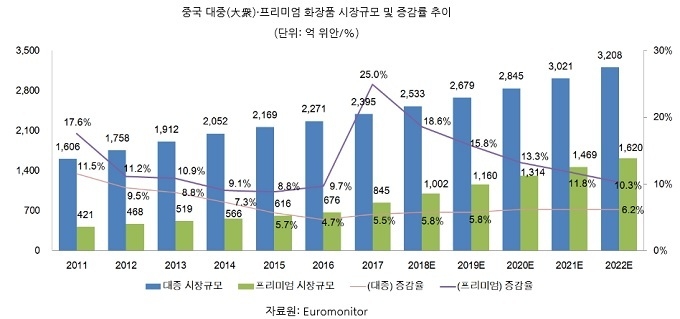

포지셔닝별로 보면 대중적인 매스 화장품은 5~6%대의 저성장에 접어든 데 비해 프리미엄 시장은 10%이상 증가율을 유지 중이다. 유로모니터는 프리미엄시장도 성장세가 점차 둔화되고 있으나 2019년 1000억위안을 넘어서고, 2020년엔 1314억위안에 도달할 것이라고 내다봤다. 특히 ‘11년 프리미엄 시장 규모가 매스 시장규모의 4분의 1 수준이었으나, ’22년엔 절반 수준을 넘어설 것으로 전망했다.

중국 경제가 미·중 무역분쟁 영향으로 6%대의 중·저속 성장에 접어들며 중국 화장품시장도 립스틱 효과가 두드러지고 있다. 즉 불경기에 나타나는 ‘만족도가 높으면서 가격이 저렴한 사치품(기호품)의 판매량이 증가’하는 립스틱 현상이다. 실제 중국의 립스틱 매출 증가율은 ‘15년부터 크게 증가했으며, 민텔의 조사에 따르면 중국 색조화장품의 성장기여도는 ’16년 22%로 확대되고 있다.

KOTRA는 중국이 수입하는 K-뷰티 중 96.6%가 기초화장품에 치중되어 다양한 신규, 틈새 제품 출시가 필요하다고 조언했다. 즉 ‘18년 중국의 한국산 화장품 수입이 전년 대비 70% 증가했으나 립스틱(–12.7%)은 감소해 수출상품 다양화가 필요하다고 봤다.

또 2019년 중국 화장품시장 분석에서 ①피부관리와 메이크업 인식 향상으로 중국 소비자의 까다로운 요구 증가 ②로컬업체들의 치열한 경쟁과 다양한 혁신제품 출시 ③경기 둔화세에 따른 중국 정부의 자국 산업 육성 및 보호기조 강화 등으로 시장경쟁이 더욱 치열해질 수밖에 없다고 전망했다.

이래저래 K-뷰티는 중국 화장품시장에서 포지셔닝의 위기를 맞고 있다. 식상한 K-뷰티 대신 신뢰 높은 J-뷰티를 찾는 중국 웨이상도 많아졌다. 동대문에서는 아예 한국 업체에 J-뷰티를 소개해달라는 요구를 한다. 포지셔닝 과제를 어떻게 풀어야 할지가 업체들의 고민으로 남았다.